«El impuesto extraordinario a los bancos italianos refleja el espíritu de la época», comenta Marco Troiano, responsable de calificación de instituciones financieras de Scope Ratings. «Coincide con nuestra opinión de que una mayor fiscalidad pesaría más sobre la rentabilidad de los bancos europeos», subraya, porque con la subida de los tipos impulsando espectaculares aumentos de los beneficios de los bancos en general, los Gobiernos de Europa ven cada vez más estos beneficios como una fuente de ingresos fiscales adicionales para financiar sus planes de gasto.

«El impuesto extraordinario a los bancos italianos refleja el espíritu de la época», comenta Marco Troiano, responsable de calificación de instituciones financieras de Scope Ratings. «Coincide con nuestra opinión de que una mayor fiscalidad pesaría más sobre la rentabilidad de los bancos europeos», subraya, porque con la subida de los tipos impulsando espectaculares aumentos de los beneficios de los bancos en general, los Gobiernos de Europa ven cada vez más estos beneficios como una fuente de ingresos fiscales adicionales para financiar sus planes de gasto.

Italia no está sola: Los impuestos extraordinarios en España, Hungría y la República Checa son otros ejemplos de gravámenes adicionales a los bancos.

El experto de Scope resalta el tipo impositivo del 40% sobre el exceso de ingresos netos por intereses en 2022 y 2023, y que «la definición de extraordinario es dura, ya que sólo el 5% de crecimiento anual estará exento de la tasa».

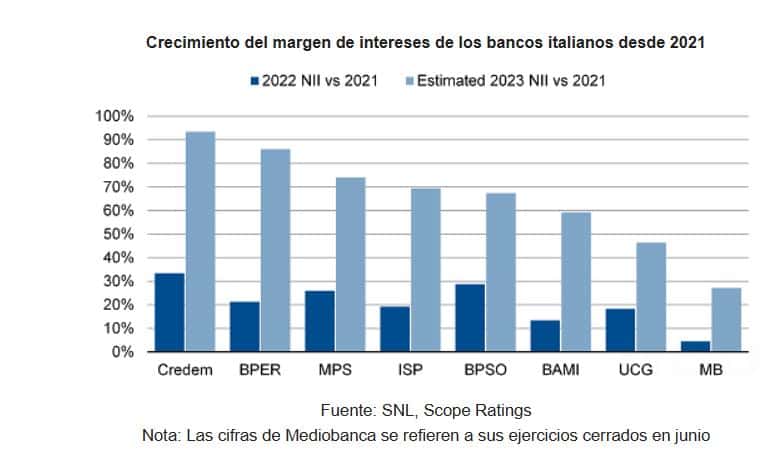

Para los ocho bancos calificados por Scope (Intesa Sanpaolo, UniCredit, Banco BPM, BMPS, BPER, Mediobanca, Credem y BP Sondrio) los ingresos netos por intereses crecieron un 21% interanual en 2022 y podrían aumentar otro 40% en 2023.

«El impuesto costará a los bancos miles de millones de euros, pero no altera materialmente su solvencia. Según nuestros cálculos preliminares, las repercusiones en los coeficientes CET1 de los bancos más grandes oscilarán entre 20 puntos básicos y 100 puntos básicos. Aunque esto no es poco, creemos que puede compensarse, al menos parcialmente, con ajustes en los planes de distribución de capital, lo que explica los violentos movimientos en los precios de las acciones de los bancos italianos tras el anuncio», señala Troiano.

«Compartimos la preocupación por la definición arbitraria de beneficio “normal” frente a “excepcional”, y la capacidad del poder ejecutivo para crear impuestos retroactivos ad hoc. Además, destacamos el riesgo de que la decisión se considere una confiscación a posteriori, con implicaciones negativas para la capacidad del sector de atraer capital propio a un coste razonable en tiempos de necesidad», añade.

«Nos preocupa menos que el impuesto pueda reducir la capacidad y la voluntad de los bancos de conceder préstamos a la economía real en un momento en el que ésta se está ralentizando. A juzgar por las encuestas sobre préstamos, ese proceso ya está en marcha, impulsado por la caída de la demanda y la mayor percepción del riesgo crediticio. No creemos que la propuesta fiscal provoque grandes cambios», apunta.

«La proliferación de impuestos sobre las ganancias inesperadas de los bancos no es más que otra pieza del rompecabezas», insiste el experto de Scope. «Los bancos son un canal muy importante para la transmisión de políticas, tanto para el banco central como para el apoyo financiero selectivo de los gobiernos (piénsese en garantías hipotecarias para compradores de primera vivienda, moratorias para prestatarios afectados por Covid, etc.)», remarca.

«Al mismo tiempo, cuando surge una amenaza sistémica, los bancos se benefician del apoyo operativo a través de las facilidades del banco central y de los programas gubernamentales destinados a facilitar la resolución de problemas sistémicos, como los sistemas de garantía. Los bancos también tienden a beneficiarse de cierto grado de indulgencia reguladora en tiempos de crisis. La especial atención que atrae su rentabilidad entre los políticos es la otra cara de la moneda», concluye.

Aviso Legal

Esta es la opinión de los internautas, no de diarioabierto.es

No está permitido verter comentarios contrarios a la ley o injuriantes.

Nos reservamos el derecho a eliminar los comentarios que consideremos fuera de tema.

Su direcciónn de e-mail no será publicada ni usada con fines publicitarios.